Dans le monde de l’investissement immobilier, deux dispositifs fiscaux majeurs sont souvent mentionnés : le dispositif Pinel et le dispositif Denormandie. Ces mécanismes offrent des avantages fiscaux considérables aux investisseurs souhaitant acquérir un bien immobilier neuf ou rénové, tout en contribuant à la revitalisation du parc immobilier français. Face à la complexité de ces dispositifs et à l’impact potentiel sur la rentabilité de l’investissement, il est crucial de bien les comprendre et de les comparer afin de faire le meilleur choix en fonction de ses objectifs et de sa situation personnelle.

Plan de l'article

Investir dans l’immobilier : les avantages fiscaux à connaître

Les dispositifs fiscaux immobiliers sont des mécanismes mis en place par le gouvernement français pour encourager l’investissement dans l’immobilier neuf ou rénové, tout en répondant aux besoins du marché de l’habitat. Ils offrent une réduction d’impôt considérable aux investisseurs souhaitant acheter un bien immobilier locatif, sous certaines conditions.

A lire aussi : Abattement pour bien loué : les règles à connaître pour minimiser l'impôt

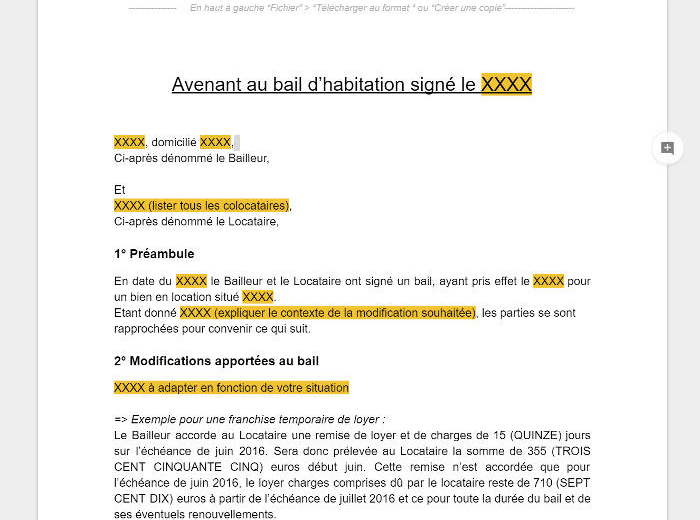

La loi Pinel est un dispositif fiscal qui permet de bénéficier d’une réduction d’impôt sur le revenu lorsqu’un contribuable achète un logement neuf ou en état futur d’achèvement et s’engage à le louer pendant au moins six ans. Le taux de la défiscalisation dépendra du montant total investi et varie entre 12 % et 21 %. Il est à noter que les avantages fiscaux proposés par ce dispositif sont soumis à certaines conditions comme la durée minimum de location, le loyer mensuel maximum ainsi que les plafonds de ressources des locataires.

Le Dispositif Denormandie quant à lui offre aussi une réduction d’impôts se basant sur le prix d’acquisition du logement mais aussi sur son niveau de travaux pendant les 5-6 prochains exercices fiscaux suite à sa réalisation (travaux dits ‘lourds’). La condition principale pour bénéficier de cette aide financière est liée à la localisation géographique du bien acquis : celui-ci doit appartenir à une zone éligible pour pouvoir prétendre à une réduction d’impôt substantielle.

A voir aussi : Charges déductibles des loyers en location meublée : quelles dépenses sont concernées ?

Il n’y a pas de réponse universelle à cette question. Les deux dispositifs présentent des avantages différents, notamment en termes de durée d’engagement, d’exigences sur le niveau de travaux ou encore les conditions liées aux locataires. L’un offre davantage de flexibilité alors que l’autre permet un investissement plus important avec une réduction fiscale intéressante mais soumise à certaines conditions strictes.

L’investisseur doit donc étudier minutieusement son profil financier ainsi que ses objectifs pour choisir le dispositif qui conviendra le mieux à sa situation personnelle. Pensez à bien vous faire accompagner par des professionnels afin d’être sûr que l’opération soit rentable et cohérente dans sa globalité.

Loi Pinel : un dispositif avantageux pour les investisseurs immobiliers

Il faut rappeler que la loi Pinel peut être cumulée avec d’autres dispositifs fiscaux immobiliers, tels que le prêt à taux zéro, qui permet d’emprunter sans payer d’intérêts, ou encore les frais de notaire réduits. Ces avantages ajoutés peuvent rendre l’investissement dans l’immobilier locatif plus attractif pour certains investisseurs. Cependant, il est toujours crucial de prendre en compte les risques et les limitations liés à ce type d’investissement.

Pour bénéficier des avantages fiscaux offerts par la loi Pinel, il faut respecter certaines conditions. Le logement acquis doit être neuf ou en état futur d’achèvement ainsi que situé dans une zone éligible au dispositif (zone A bis, A ou B). Le bien immobilier doit être loué pendant une durée minimum de six ans afin de bénéficier d’une réduction maximale. Le montant du loyer mensuel maximum varie selon la situation géographique du bien et ses caractéristiques techniques.

Le taux de défiscalisation dépend aussi du montant total investi : pour un engagement locatif initial de six ans, la réduction fiscale est fixée à 12% si l’on a investi 2% du prix hors taxe du logement sur douze ans; elle passe à 18% pour neuf années et nécessite un effort financier égal à 3% sur cette même période; enfin, elle atteint son maximum après douze années consécutives où la somme totale dépensée représente alors 21%. Cette réduction fiscale est plafonnée à un montant maximum de 63 000 euros sur douze ans.

La loi Pinel a été introduite en septembre 2014, succédant ainsi au dispositif Duflot. Depuis sa mise en place, elle a connu plusieurs ajustements afin de mieux répondre aux besoins du marché immobilier. Effectivement, l’objectif principal de la loi Pinel est de relancer le marché locatif et d’encourager les investissements immobiliers neufs ou rénovés dans des zones tendues. Elle permet aussi aux propriétaires-bailleurs de bénéficier d’une source régulière de revenus grâce aux loyers perçus pendant la durée minimum d’engagement locatif.

Il faut bien comprendre les différentes options qui s’offrent à soi avant toute démarche. La loi Pinel offre une incitation fiscale très attractive, mais elle nécessite une étude minutieuse préalable et un accompagnement professionnel avisé afin que cette opération soit rentable et cohérente dans sa globalité.

Dispositif Denormandie : une opportunité pour les investisseurs dans l’ancien

Le dispositif Denormandie est une autre option proposée par le gouvernement pour encourager l’investissement dans l’immobilier locatif dans les centres-villes. Il a été mis en place en janvier 2019 et s’applique aux logements anciens qui nécessitent des travaux de rénovation.

Effectivement, le dispositif Denormandie permet d’obtenir des avantages fiscaux similaires à ceux offerts par la loi Pinel, mais il se concentre sur les zones urbaines où l’offre de logements est insuffisante et où les habitants ont besoin de plus d’options de logement abordables. Les villes éligibles sont celles qui ont signé une Convention d’Opération de Revitalisation du Territoire (ORT) ou un Plan National Action Cœur de Ville (PNACV).

Pour bénéficier du dispositif Denormandie, il faut respecter plusieurs conditions. Le bien immobilier doit être situé dans une zone éligible au dispositif. Il doit être loué pendant six ans minimum avec un loyer plafonné selon la zone géographique et ses caractéristiques techniques. Le montant total investi ne peut pas excéder 300 000 euros.

La réduction fiscale accordée varie selon la durée initiale d’engagement locatif : elle est fixée à 12% pour six ans maximum si vous investissez 2% du prix hors taxes sur douze ans ; puis elle passe à 18% pour neuf années consécutives avec un effort financier correspondant à trois pour cent ; enfin, cette déduction atteint un taux maximal de 21% pour une période de douze ans avec un effort financier égal à quatre pour cent. Cette réduction d’impôts est plafonnée à la somme maximum de 63 000 euros sur douze années consécutives.

Le dispositif Denormandie est une option intéressante pour les investisseurs immobiliers qui souhaitent bénéficier des avantages fiscaux tout en contribuant au développement urbain et économique des centres-villes. Il faut être attentif aux risques liés à l’immobilier locatif ancien ainsi qu’à la nécessité des travaux de rénovation souvent coûteux.

Le choix entre ces deux dispositifs fiscaux dépendra notamment du profil d’investisseur et du projet immobilier envisagé. Pensez à bien se renseigner auprès d’un professionnel compétent afin d’évaluer toutes les options disponibles avant toute décision.

Pinel VS Denormandie : quel dispositif choisir pour investir dans l’immobilier

En tant qu’investisseur, il faut comprendre les différences clés entre ces deux options afin de prendre une décision éclairée.

La première distinction majeure entre la loi Pinel et le dispositif Denormandie réside dans leurs conditions d’éligibilité. La loi Pinel s’applique aux biens immobiliers neufs ou en construction situés dans des zones géographiques spécifiques. À l’inverse, le dispositif Denormandie concerne uniquement les logements anciens nécessitant des travaux de rénovation et se situe exclusivement dans certains centres-villes désignés par l’ORT ou le PNACV.

Autre différence essentielle : la durée minimale d’engagement locatif requise pour bénéficier du dispositif fiscal. Pour la loi Pinel, elle est fixée à six ans minimum tandis que pour Denormandie elle est aussi de 6 ans mais peut être renouvelée jusqu’à douze années consécutives.

En termes de taux de déduction fiscale accordé en fonction du temps d’engagement locatif initial choisi ainsi que selon l’effort financier réalisé sur cette période (2%, 3% ou 4%), là aussi il existe une variation notoire entre les deux régimes. Le taux maximal offert par la loi Pinel est actuellement fixé à 21 % et plafonné à un investissement maximum annuel limité à 300 000 €, alors que celui offert par Denormandie atteint aussi un taux maximal similaire mais plus faible avec un effort financier supérieur imposant notamment aux propriétaires-bailleurs qui optent pour ce dispositif de procéder à d’importants travaux de rénovation.

Il faut prendre en compte les spécificités liées au marché immobilier local et aux besoins en matière locative dans la zone géographique où l’on souhaite investir. La loi Pinel est adaptée aux territoires où la demande locative est forte tandis que le dispositif Denormandie peut être une option intéressante pour répondre à un besoin plus spécifique dans certains centres-villes qui nécessitent une revitalisation immobilière.

Le choix entre ces deux régimes fiscaux dépendra des objectifs financiers et personnels ainsi que des caractéristiques du projet d’investissement envisagé. Il faut se faire accompagner par un professionnel compétent tel qu’un conseiller en gestion de patrimoine ou un notaire avant toute décision d’investissement.